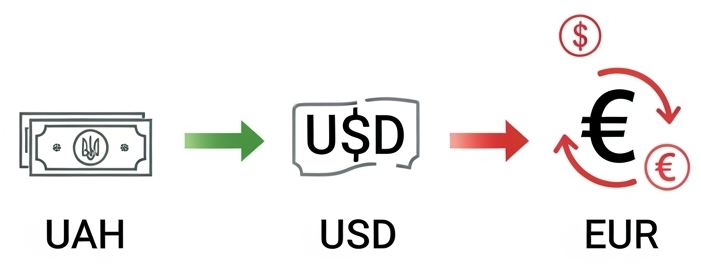

При оплаті за кордоном банківська картка автоматично конвертує гривні в іншу валюту. При цьому банк використовує свій картковий курс, який часто значно вищий за офіційний (НБУ або Visa/MC). Наприклад, за даними ПриватБанку 8 червня 2025р. банківський курс долара складав 41,15 ₴/USD, тоді як офіційний був майже на 2–3 грн нижчим – це і становить приховані втрати. Якщо валюта платежу не гривня і не

USD/EUR, виникає подвійна конвертація: спочатку перераховуються злоті (чи інша

валюта) у долари/євро, а потім – у гривні. У підсумку сума списання може суттєво перевищувати заявлену. Наприклад, німецький онлайн-магазин показує ціну 100 € як

3 925 ₴ (курс Visa/Mastercard), але банк по гривневій картці спише еквівалент 100 € за своїм курсом, і ви фактично платите близько 4 100 ₴.

Рекомендація. Щоб уникнути подвійної конвертації, перед оплатою можна у

мобільному застосунку банку вимкнути опцію «подвійної конвертації» (для PayPal це потрібно зробити в самій платіжній системі). Найкращий варіант – відкрити валютну картку (USD/Євро в залежності від тої валюти яку приймає магазин) і розраховуватися нею в потрібній валюті. Так ви зведете курс банку практично до нуля (торгова точка пише зі стільки, скільки з карткового рахунку) і уникнете дворазового обміну. Дуже раджу переводити на віртуальну картку в USD/Євро рівно ту суму, яка потрібна для оплати щоб уникнути якихось додаткових комісій/витрат, які може виставити не дуже чесний магазин.

Банківські та системні комісії за кордоном

Банки можуть брати додаткові комісії за операції за кордоном або перевалювати їх у

курсі. Наприклад, П*Банк встановлює комісію 2 % за зняття готівки валютою за

кордоном. Проте за саму оплату товарів чи послуг валютною карткою

П*Банку комісія за конвертацію відсутня – ви не платите додатково, крім

банківського курсу. Також слід пам’ятати, що міжнародні платіжні системи (Visa,

Mastercard) мають свою «інтерчейндж»-комісію (0,1–1 %), яка зазвичай вже включена у валютний курс.

Інші системні комісії: PayPal зазвичай додає 2,5–4,5 % до суми транзакції під час

конвертації валют. Зараз для українців деякі комісії PayPal тимчасово скасовано (треба слідкувати за поточною ситуацією), але маржа за обмін валют стягується завжди (зазвичай ~3–4 %). Revolut у стандартному тарифі дозволяє безкоштовно обміняти до 1 000 € на місяць, а потім стягує 1 % за «сумлінне використання». Wise (TransferWise) натомість завжди використовує реальний середньоринковий курс і стягує прозору фіксовану комісію – від 0,47 % для великих сум.

Умови популярних платіжних сервісів (актуальні на момент написання)

- ПриватБанк. Може стягувати 2 % за зняття валютних коштів закордоном, але

оплата покупок у магазині (онлайн чи офлайн) валютою на валютній карті без

комісії за конвертацію. У приват24 можна відкрити мультивалютну картку

(USD/EUR) і уникнути маржі курсу. - Монобанк. При розрахунку гривневою карткою за кордоном можливе подвійне

конвертування (UAH→USD/EUR→UAH). У застосунку Monobank можна

відключити подвійне перетворення. Також є можливість відкрити валютну

картку, що одразу обходить конвертацію. Комісій за розрахунки валютою чи

зняття готівки Monobank не стягує (крім банківського курсу). - Revolut. Онлайн-банк з мультивалютними рахунками. У стандартному плані

перші 1 000 € обміну на місяць без комісії (далі – 1 %). Поповнення картки

пластиковими картками з-за меж ЄС може тягнути невеличку комісію (питання

«збереженої картки»). Платежі безпосередньо іншим користувачам Revolut –

миттєві й без комісій. - Wise (TransferWise). Мультивалютний рахунок з прозорим тарифом:

використовує курс mid-market без надбавок, а плата за конвертацію зазвичай

від 0,47 % від суми (залежно від валюти). На відміну від інших, Wise відкритий

для переказів і оплат за кордоном з мінімальними витратами. - PayPal. Підтримує 25 валют, але не має гривні: при виведенні коштів з EUR/USD

на українську картку сума буде конвертована у гривні. PayPal зазвичай бере

фіксовану комісію ~3,4 %+фіксовано за транзакцію і додатково 2,5–4,5 % за

конвертацію. Наразі для українських акаунтів власні комісії PayPal скасовані,

але курсова маржа залишається.

Приклади переплат при покупках online

- Ціна в гривнях та списання з карти. Ви купуєте телефон за 100 € у німецькому

інтернет-магазині. Сайт відразу показує ₴3 925 за курсом Visa/Mastercard, але

банк по вашій UAH-картці спише еквівалент 100 € за власним курсом 41,00 –

тобто близько ₴4 100. Ви переплатили ₴175, не помітивши різниці. - Подвійна конвертація. Ви розраховуєтеся гривневою карткою у Польщі: платіж

у злотих конвертується у USD/EUR, а потім знову в UAH. Цей «подвійний обмін»

автоматично активується, якщо не відключений. Monobank попереджає, що так

можлива плата більше, ніж очікуєте. - PayPal конвертація. При оплаті через PayPal товарів у євро сервіс зазвичай

додає ~3–4 % до курсу. Навіть якщо ціна на сайті здається в гривнях, непомітний

«банківський» курс PayPal може бути гіршим за НБУ.

Як не переплатити: поради покупцям

- Уникайте DCC (динамічної конвертації). Якщо сайт чи POS-термінал

пропонують конвертувати в грн (VAСR – Visa Acquirer Request), відмовтеся.

Краще платити в місцевій валюті продавця, навіть якщо сума в грн здається

«зручною». Так ви отримаєте кращий курс платіжної системи. - Вимикайте подвійне перетворення. У застосунку банку в налаштуваннях

картки часто є опція «подвійна конвертація». Щоб уникнути непотрібних обмінів,

вимкніть її перед оплатою. Можна тимчасово ввімкнути для найменшої втрати, а

потім знову відключити. - Користуйтесь валютними картками/рахунками. Відкрийте валютну карту

(USD/EUR) або мультивалютний рахунок у банку/сервісі. З неї платежі в цих

валютах здійснюються без конвертації – курс банку «0 %». Це найпростіший

спосіб уникнути прихованих зборів. - Перевіряйте курс у банку. Перед оплатою подивіться у банківському додатку,

якою буде сума списання. Більшість банків показує попередню суму у грн; якщо

вона відрізняється від розрахованої вартості – скасуйте операцію і зробіть

переказ з валютного рахунку або іншим способом. - Використовуйте профільні сервіси. Для регулярних покупок за кордоном

можна застосувати мультивалютні сервіси (Revolut, Wise), які дають справедливі

курси і мінімальні комісії. Також слідкуйте за акціями: наприклад, Smart-рішення

в Monobank або акції від інших банків можуть знизити витрати за кордон.

Пам’ятайте, що підсумкові витрати залежать не тільки від ціни товару, але й від курсу та банківських націнок. Розуміння схеми конвертації і доступних інструментів допоможе не переплатити при покупках онлайн за кордоном.

Залишити відповідь